روانشناسی سرمایهگذاران تعیین کننده قیمت سهام در بازار بورس

به گزارش تیک و به نقل از روابط عمومی موسسه مطالعات و پژوهش های اقتصاد ایرانیان، تیم تحلیل این موسسه براساس سالها تجربه حرفهای حضور در بازارهای بورس داخلی و بینالمللی و همچنین بهینهسازی شگردهای تحلیل مؤسسات معتبری همچون داوجونز، رویترز و بلومبرگ، تئوری روانشناسی عرضه و تقاضا را تدوین و چهارچوببندی کرده و با استفاده از تجربه مدیریت حرفهای سرمایهگذاری و تدریس آن در کارگزاریها و بانکهای مختلف، به آن تکامل بخشیده است.

اصل بنیادین تئوری مذکور نهادینهسازی این باور است که نمودارهای موجود در بازارهای مالی عملاً نشانگر تمایلات سرمایهگذاران و معاملهگران هستند. در راستای دستیابی به تحلیل و برآوردی صحیح از مسیر احتمالی آینده بازار، بهینهترین رویکرد ممکن تشخیص برآیند این تمایلات و متعاقباً حرکت در جهت آن است.

براساس این تئوری، بازار بهعنوان سامانهای نظاممند و دارای پویههای درونی نگریسته میشود که مبتنی بر الگوهای روانی سرمایهگذاران و معاملهگران است و در این راستا کوشیده میشود تا در فرآیند تحلیل بدون وارد کردن فاکتورهای خارج از مکانیزم درونی بازار، تنها به «ترجمه» زبان بازار، که در نمودارهای موجود منعکس میشود، پرداخته شود.

تئوری روانشناسی عرضه و تقاضا دارای کلیه موازین و قواعد راهنما جهت ورود به گزینههای سرمایهگذاری، قوانین تعیین سطوح شناسایی سود و کنترل ریسک بوده و عملاً یک سامانه سرمایهگذاری-معاملاتی کاربردی بهشمار میرود.

تئوری روانشناسی عرضه و تقاضا

در این روش ابداعی، با مشاهده نمودارهای عرضه و تقاضای سهام و توجه به حجم عرضه و تقاضای باقیمانده در بازار، نظر عرضهکنندگان و تقاضاکنندگان در مورد قیمت آینده سهام مختلف تفسیر میشود و در واقع تحلیلگر مترجمی است که زبان نمودارها را ترجمه و تفسیر میکند.

تحلیلگر با مشاهده نمودارها، سرمایهگذاران بازار را میبیند که در حال عرضه یا تقاضای آن سهام خاص هستند و در دوره مورد بررسی این عرضه یا تقاضا، پاسخ داده میشود یا برای دوره زمانی آینده باقی میماند. بدین ترتیب حجم عرضه یا تقاضای باقیمانده میتواند قیمت بازار را تعیین کند. تحلیلهای ارائه شده در این روش شناور است و در صورت تغییر رفتار قیمت داراییها قابلیت تغییر، الگوی تحلیلی وجود دارد.

تئوری روانشناسی عرضه و تقاضا شامل دو فرض اساسی و ساده میباشد:

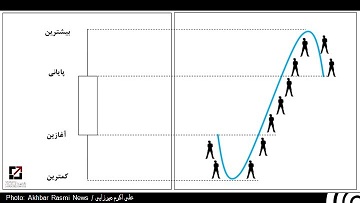

تئوری 1 : تمامی نوسانات صعودی به واسطه تقاضا و تمام نوسانات نزولی به واسطه عرضه بوجود میآید.

تئوری 2: حجم عرضه و تقاضا با حجم نوسانات قیمتی ارتباط مستقیم دارد.

براساس این تئوری، قیمت در هر بازه زمانی دارای یک الگوی رفتاری بوده و هر رفتار قیمتی دارای 4 نوع قیمت است که هرکدام دارای تفاسیر متفاوتی هستند. هر رفتار قیمتی دارای دو ترجمه است؛ تأیید آخرین احساسات و تغییر احساسات.

1-تأیید آخرین احساسات

در صورتیکه در آخرین بازه زمانی، تقاضای پاسخ داده نشده در بازار وجود داشته باشد، آخرین احساسات بازار، حاکی از نوسانات صعودی میباشد. در صورت احراز مجموعهای از شرایط معین، این احساسات تأیید میگردد.

2-تغییر احساسات

در صورتی که در آخرین بازه زمانی، تقاضای پاسخ داده نشده در بازار وجود داشته باشد و تقاضای باقیمانده جای خود را به عرضه دهد، نوسانات نزولی شکل گرفته و این رفتار نشاندهنده تغییر احساسات است.

در این تئوری، تمامی حالات ممکن نوسانات قیمتی برای بازههای زمانی متفاوت در قالب 32 الگوی رفتاری تقسیم بندی میشود و نمودار قیمت بیانگر شکلگیری یکی از این الگوهای رفتاری است. در این نظریه جهت ارائه تحلیل صحیح، 3 پارامتر تعیین میشود:

1- برآیند نیروهای عرضه و تقاضای بازار در آخرین بازه زمانی

2- میزان حجم عرضه یا تقاضا باقیمانده در آخرین بازه زمانی (عرضه/تقاضا موجود)

3- برآیند نیروهای عرضه و تقاضای بازار در گذشته

بدیهی است که بهطور کلی دو احتمال در مورد قیمت آینده داراییها وجود دارد. قیمت یا صعودی است یا نزولی. اما نکته مهم این است که با چه ضریب اطمینانی قیمت افزایش یا کاهش مییابد. در روانشناسی عرضه و تقاضا نیز همین دو احتمال محتمل هستند با این تفاوت که با استفاده از رفتار قیمتی مشاهده شده در نمودار، هر کدام از این دو احتمال مورد ارزیابی قرار گرفته و در مورد تأیید یا رد آنها اظهار نظر میشود.

1- برآیند نیروهای عرضه و تقاضای بازار در آخرین بازه زمانی

جهت تعیین برآیند عرضه و تقاضای بازار در آخرین بازه زمانی، آخرین رفتار قیمتی بازار را در نظر گرفته شده و با توجه به قیمتهای چهارگانه، برآیند عرضه و تقاضا محاسبه میشود.

در بازه زمانی که در شکل بالا ملاحظه میکنید، رفتار قیمتی مشاهده شده بهصورت سرمایهگذارانی دیده میشود که ابتدا عرضهکننده دارایی مورد نظر بوده و سپس آن را تقاضا کردهاند و در مرحله آخر، مقداری از آنرا فروختهاند. با توجه به این که قیمت بسته شدن دارایی مذکور بالاتر از قیمت باز شدن آن است، بنابراین میتوان گفت آخرین احساسات تقاضاکنندگان حاکی از انتظار افزایش قیمت این دارایی در بازه زمانی آینده میباشد، زیرا تقاضاکنندگان علیرغم افزایش قیمت تا سطح بالاترین قیمت دربازه زمانی مورد نظر، حاضر به فروش دارایی خود نشده و آنرا در سبد خود حفظ کردهاند.

حال در صورتی که این تقاضای باقیمانده به دوره زمانی بعد انتقال یابد، نوسانات صعودی بر بازار حاکم است و در صورتی که علائمی از تغییر احساسات در نمودار قیمت مشاهده شود، انتظار میرود نوسانات نزولی بر بازار غالب باشد.

با تعیین دو پارامتر دیگر، الگوهای مختلفی شکل میگیرد که با بررسی آنها میتوان به یک چارچوب تحلیلی قابل اعتماد دست یافت. در این روش، 32 الگو را میتوان تعریف کرد. براساس نقشه راه ترسیم شده توسط این الگوهای رفتاری، سرمایهگذارامکان برنامهریزی برای تمام سناریوهای محتمل آینده را خواهد داشت.